Adó és bérszámfejtési (bér alap) - kiszámítása és adóztatása vállalkozások

A bér alap létrehozására minden vállalkozás tulajdonosa, ha ő dolgozó emberek benyújtását. Ebben alapot kell biztosítani, hogy teljes és a felesleges, mivel minden egyes eltérés a kisebb vagy nagyobb oldalsó következményekkel jár.

Nagyon fontos, hogy az alap az összes költség viselésére kapcsolatos adófizetési munkavállalók, hozzájárulás a Nyugdíjbiztosítási Alap és egyéb kötelező kifizetések.

Kedves olvasók! A cikkek beszélni a tipikus megoldási módozatok jogi kérdések, de minden eset egyedi.

Mi a bér

Összeállítás végezzük egy bizonyos ideig, a piaci feltételeknek, az infláció, a költségek ez a fajta munka.

Meg kell felelnie a minimálbér törvény által meghatározott.

Ennek köszönhetően a pénztár alakult a nagy részét a termelési költségeket.

Az alap a következőket tartalmazza:

- bérek;

- Mindenféle díjakat, amelynek célja, hogy ösztönözze;

- kompenzáció;

- Készpénz költségek egy alkalmazottra jutó nyújtó vacsora, szállás és egyéb szükséges feltételeket;

- Kapcsolódó költségek megszerzése egyenruhák;

- Üdülési, beleértve a fel nem használt szabadság vagy kényszerült diákok;

- Az ösztönző kifizetések, például a fiatalkorúak munkája;

- Költségek az orvosi vizsgálat a személyzet;

- Az elszenvedett változások a cég tevékenységét;

- Kiegészítő kifizetések különböző eredményeket;

- Fizetési szolgáltatások műszakban;

- Kompenzációs hosszan tartó munkaképtelenség;

- Munkavállalói előnyeit;

- Ösztönözni a diákokat, hogy gyakorlatban.

Ezt nem kell figyelembe venni:

- Célzott fizetések és bónuszok speciális alapok;

- Díjak az év során;

- Pénzügyi támogatás bármely faj;

- Egy bizonyos fajta extra díjak helyek;

- Valamilyen kompenzáció;

- Támogatások, kifizetési utalványok és autóbeálló;

- Az osztalékfizetésre.

Munkáltatói adó

Ezt az adót vetnek ki a teljes bérköltség. Ez most már 100% -os átvállalása vagy részben kivonják a bérek a dolgozó emberek, bizonyos esetekben az alkalmazottak fizetett teljesen.

Ezt az adót levonja a fizetést ütemben 13%.

A különlegessége az adó, hogy a becslések szerint 1 havonta, míg a jogszabály előírja, hogy a bérfizetés legalább 2-szer havonta.

Fontos: A előleget nem teljesül adólevonás, de csak a fizetés havi nettó bármely kórházi és egyéb pihenés.

Ebben az esetben a különbség a tényleges és számított bérek más visszatartás, ami összesen nem haladhatja meg a 20% -os levonás.

Milyen adót tartalmazza a bér alap

A bér alap mellett a személyi jövedelemadó. magában foglalja a biztosítási díjak:

Fontos: A teljes összege körülbelül 30%. Minden ezek a kifizetések jóváírásra a társaság bérszámfejtés és szerepelnek a gyártási költség.

Hogyan formázott levonás

Minden levonás kell történnie egy bizonyos idő után jelennek meg, a megfelelő bírósághoz.

Az átadás minden hónapban ugyanakkor a bérfizetés. Ha ez a jogszabály lehetővé tette, hogy beállítsa a kifizetéseket a Nyugdíjbiztosítási Alap és az FSS:

- Ha fizet a munka megfelel 711 000 rubelt, az összeg az ezt meghaladó adózik, amelynek mértéke a 10% -ot;

- FSS biztosít nulla díjak mennyisége meghaladja a bérek 670 000 rubelt. A jelentés arra is szolgált, hogy ezek a források negyedévente az elszámolásra.

Fontos: A bármelyikének megsértése kötelezettségek alá bírságot ezeket a forrásokat. Ahogy SP hozzájárulások az elkülönített állami pénzalapok - talál itt.

Mintaszámítások

- A FIU - 47 300 rubel;

- Az FSS - 6235 rubel plus 1290 sérülések;

- A HIF - 10 965 rubelt.

Minden adat kiszámítása a közgazdászok, és lefektette a pénzügyi tervben a vállalat.

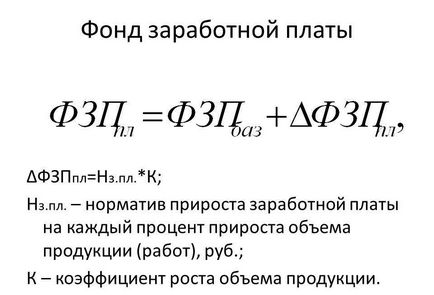

Tervezés a gazdálkodó alap

A szervezet kidolgozta az okot kell lennie a megfelelő tervezés, mire van szükség, és a bér.

A vállalkozás létezik jellemzői az alkalmazás:

- Kimeneti szintjét a százalékos a leírásban és az általános termelési volumen;

- Módszer növekedés - a termelékenység növelésével, és bérszínvonala 1%;

- A maradék módszer, mint amelynek eredményeként az alap jár, mint a fő része a profit, ami növeli a vállalat nyereségét.

Ez a mutató jelenik meg az állomány, mivel a munkatempó, a kivitelezés a megrendelések és szerződések.

Fontos: a fizetés alap áll rendelkezésre, így azok a cégek, amelyek teljesen önellátó, szükség esetén harmadik fél finanszírozását az élet a vállalkozás, kialakult egy tartalék alapot.

Vonatkozó adatokat kifizetések:

- Végkielégítés végén a végén a határozott idejű szerződés;

- Az összegek a munkavállalók kapcsán az átszervezés a vállalat;

- Az ösztönző kifizetések után nyugdíjba;

- Felár dolgozók alkalmazottak nyugdíjkorhatár;

- Biztosítási kifizetések bármilyen jellegű mellett a dolgozók;

- Biztosítási szerződés szerinti kifizetések önkéntes biztosítás;

- Fizetési egészségügyi intézmények, amelyek részt vesznek rehabilitációja személyzeti;

- Fizetési bizonylatok;

- Kompenzáció és juttatások;

- Fizetési előfizetések sport-és szórakoztató komplexumok, iratkozz fel a levelező és mások.

A számítás az adó alap

Ebben a számításban vonatkozik:

- fizetés;

- Darab-os;

- A tarifa mértéke;

- Co-payment és a díjak.

Meg kell tudni, hogy az adatlapok, a foglalkoztatottak száma és az átlagos hossza a munkanap.

A számítás a következő képlet szerint:

FOT = fizetés * (fizetés + + Regionális támogatás faktor)

Ha a vállalat alkalmaz 475 fő - az alap 175 768,5 rubel.

Az alkalmazottak dolgoznak egységek 100 őket dolgozni, az 1. osztály, akkor a fizetés index ez 1074 egységnyi.

Kiderült, hogy a bér a készülék 39 738 rubel.

Hozzájárulás a nyugdíjalap

HIF kifizetések

Az eredményszemléletű aránya 5,1%, ha a fizetés nem változott az év során. A felhalmozott összeg ez az arány is menti 12 havonta.

Példa adó Bértömeg vállalkozás.

Hozzájárulás a FSS

A 2,9% -os ugyanabban az időben, amikor az összeg 670.000 rubelt kifizetések megszűnnek. Sérülés mértéke járulékok kapcsolódnak az osztály veszélye a cég.

Adó csökkenti a fizetést, számított az arány 13%, mert minden alkalmazott.

Transzfer az adó zajlik egy nap a fizetések.

Fontos: ha a munkavállaló a gyerekek akár 18 éves, ő jogosult az adó levonására:

- Az első és a második kisgyermekek 1400 rubelt;

- A harmadik - 00 3 rubelt.

Ezek az arányok is alkalmazható a fogyatékkal élő gyermekek.

A levonás kezd el kell végezni a hónapban a baba születéstől 18 éves korig, ha megy a felsőoktatás és 24 év.

optimalizálása bérszámfejtés

Vannak jogos módszerekkel csökkenthető adócsökkentés a munkáltatói - a fordítás a fizetések más, kevésbé adóztatják formái:

- Regisztráció munkavállalói mint SP egyszerűsített adózás mértéke 6%, a szerződés megkötése a szolgáltatásnyújtás;

- A koncentráció a fő része egyetlen alkalmazottja bérszámfejtés, például a rendező, ami lehetővé teszi, hogy csökkentse az arány 10%.

következtetés

Továbbá, ne feledje, hogy az átutalás időpontjában az összes kifizetés a 15., a következő hónapban, ha ez egy hétvégére vagy ünnepnapra esik, a következő munkanapon.