Kiszámítása a hatékonyság a beruházási projekt (példa)

Beruházási projekt egy több oldalas dokumentum, amely a számított és a leíró rész.

Becsült résznek mérnöki tervezés a projekt, a becsült építési A projekt becsült költsége az épület és a számítások a gazdasági hatékonyság a javasolt megoldásokat. Úgy véljük, a számítás a beruházási projekt a gazdasági szempontból legfontosabb, amely a számítás hatékonysági mutatók a beruházási projekt.

Minden teljesítménymutatók befektetési osztható abszolút számokban mérhető pénzben és az időt és a relatív teljesítmény százalékában mért vagy arányok.

Az első csoport a mutatók a következők:

- A nettó jelenérték a beruházási projekt NPV (nettó jelenérték);

- beruházás megtérülési ideje PP (megtérülési idő);

- diszkontált megtérülési időszak DPP (kedvezményes megtérülési idő).

A második csoportba az alábbi:

- jövedelmezőségi index PI (nyereségesség Index);

- IRR belső megtérülési ráta (belső megtérülési ráta);

- módosított belső megtérülési ráta MIRR (Módosított belső megtérülési ráta);

- beruházáshatékonysági együttható ARR (számviteli megtérülési ráta).

A számítás a nettó jelenértéke a beruházási projekt

Ez az index kiszámítása az alábbi képlet szerint:

- NPV - nettó jelenértéke beruházásokat;

- Ico - a kezdeti befektetett tőke (befektetett tőke);

- CFt - pénzforgalom (Cash Flow) a befektetésekből a t-edik évben;

- r - diszkontráta;

- n - a projekt időtartama életciklusát.

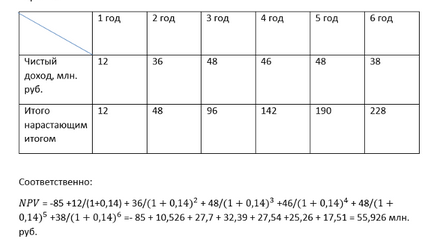

Számítási példa: Cég megelőlegezi a csere az elavult berendezések a műhelyben termelés kiegészítők. Ez szükségessé teszi a 85 millió. Rubelt vásárlását, szállítását és új berendezések telepítése. Régi berendezés szétszerelése teljes mértékben lefedi a végrehajtását meg a piacon. Az élet a beruházás új berendezések az ideje elavulása 6 év. A diszkontrátát, hogy tegye meg a megfelelő hozam 14% -a vállalkozás. Kiszámítása jövedelem működésének új berendezés az évek során az alábbiak szerint:

r diszkontráta változatlan marad ebben a példában. De ez nem valószínű, hiszen számos tényező befolyásolja, mint az infláció, változások a refinanszírozási ráta áringadozások a piacon a termékek, stb A fenti számítási képlet, ebben az esetben a kedvezmény mértéke is helyettesíthető az előre jelzett mértéke minden évben. De amikor kiszámításakor a tényleges NPV, hogy elemezze a beruházás hatékonyságának történik kötelező jelleggel.

A megtérülési idő számítása

Megtérülési ideje beruházások visszafizetési ráta a beruházó mért ideig - hónapokig vagy évekig. Az általános formája a képlet definíciója a következő:

- CFt - áramlását bevételek a projekt a t-edik évben;

- N - a megtérülési idő, év.

A fenti példában, a PP = 3 év, így kaktochnee - 2 év és 8 hónap.

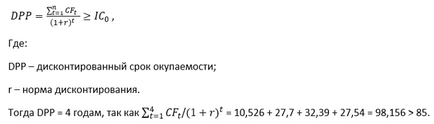

Ha pénzáramlások diszkontált elfogadott norma, akkor lehet számítani a diszkontált megtérülési befektetés időtartama képlet szerint:

Pontosabban DPP = 3 év és 6 hónap.

Kiszámítása relatív teljesítménye

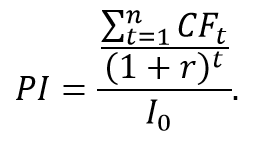

Kiszámítása jövedelmezőségi index

megtérülés indexe azt mutatja, a nyereségesség az egyes al-egységnyi beruházás az adott időpontban, azaz:

A példánkban, PI = (10.526 + 27,7 + 32,39 + 27,54 +25,26 + 17,51) / 85 = 140,926 / 85 = 1,66. Ez értelmezhető a következőképpen: minden rubel beruházások nyújtanak 0,66 rubelt jövedelem.

Kiszámítása a belső megtérülési ráta

Belső megtérülési ráta a beruházás határozza meg az egyenlő diszkontált cash-beáramlás a befektetésekből, ami miatt őket beruházás. Azaz:

IRR - belső megtérülési ráta a befektetés.

Ennek alapján ezt a képletet, ez úgy értendő, hogy az IRR egyrészt az átlagos hozam a teljes projekt életciklusa, másrészt projekt folyáshatár ráta, amely alatt nem lehet elhagyható.

Példánkban a diszkontráta 14%. Lássuk, mi az értéke a belső megtérülési ráta a beruházás a példa.

Mi értékének meghatározásához a belső megtérülési ráta egymást követő közelítés:

Így, IRR 32%, ami lényegesen magasabb, mint a normál, és súlyozott átlagos hozama diszkontálást fektetett objektumot. Célszerű projekt végrehajtására.

Elég gyakran, a folyamat a befektetés nagy projektek problémái a beruházások hiánya, ebben az esetben a döntést, hogy forgassák nyeresége a projekt során. Ebben az esetben, számítják ki a módosított belső megtérülési ráta a befektetés MIRR, amelynek kiszámítása az alábbi képlet szerint:

- d - a súlyozott átlagos tőkeköltség;

- r - diszkontráta;

- CFt - pénzbeáramlástól a t-edik évben a projekt élettartama;

- ICT - befektetési cash flow a t-edik évben a projekt élettartama;

- n - az időszak a projekt életciklusának.

Itt kell felhívni a figyelmet arra a tényre, hogy minden beruházás és újrabefektetés az elején a projekt azonos diszkontráta, és az összes bevételt kapnak a teljesítés időpontját a projekt megfelelő diszkontrátát a súlyozott átlagos befektetett tőke költségén az objektum.

A fenti egyenlet határozza meg a módosított belső megtérülési ráta ebben a példában:

Mint látható, MIRR

A képlet a hatásfoka beruházások ebben az esetben a következőképpen néz ki:

Nitrosomonas és Nitrolecter - az éves átlagos megtérülés.

Ha az arány kiszámítása a teljes életciklusa, akkor a képlet a következő lesz:

Ha - maradványértéke a beruházás.

A példánkban a számítás a következőképpen néz ki:

ARR = 228/6/85 = 0,447, illetve 44,7% százalékos.

Lehetséges eltérés ettől mutató megtérülési idő az eljárással együtt járó meghatározó az átlagos éves jövedelme a beruházás.

Összefoglalva, meg kell jegyezni, hogy a számítás ezen mutatók könnyű végrehajtani a számítógépen egy szabványos Excel.

Mit kell tudni a határidő a beruházás megtérülése.

Mi a hatásfoka a beruházási és jövedelmezőségi mutató.

A lényeg, a tárgy és a főbb módszerek a befektetési elemzést.